トップ記事

【40代で平均年収1000万円を目指す】日建連が掲げる『建設業の長期ビジョン2.0』とは。/日本建設業連合会 中原事務総長インタビュー:前編「建設リーダーズ — 建設業の未来を語る」

「会社・社員・地域」三方良しの経営が、人が集まる「本当の理由」

「今月の支払いが厳しい……」を乗り切るために。建設会社の資金繰りを助ける「請求書カード払い」とは

【『猛暑でも休めない?』2024年問題が現場にもたらしたジレンマとは】/日本建設業連合会 中原事務総長インタビュー:後編「建設リーダーズ — 建設業の未来を語る」

『ウチは“条件”がよくないから』と、諦めていませんか? 〜元教師が伝える、中小建設業が高校生の心を掴む「本当の戦い方」〜

助太刀YouTubeチャンネルで100万回再生突破!宮田さんの成功物語と助太刀アプリ活用術

おすすめ記事

『ウチは“条件”がよくないから』と、諦めていませんか? 〜元教師が伝える、中小建設業が高校生の心を掴む「本当の戦い方」〜

建設系YouTuberが語る、次世代の建設業に求められる組織づくりとは

確定申告の強い味方!頑張らなくていい確定申告アプリ「タックスナップ」に迫る

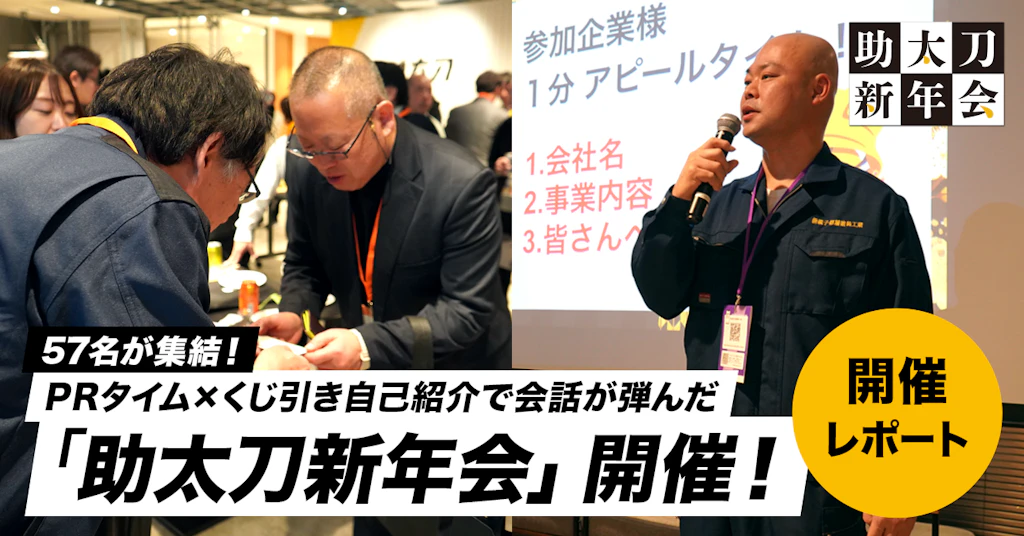

新年らしい一体感!57名が集まった「助太刀新年会」

「今月の支払いが厳しい……」を乗り切るために。建設会社の資金繰りを助ける「請求書カード払い」とは

「会社・社員・地域」三方良しの経営が、人が集まる「本当の理由」

.png?fm=webp&w=1024)

採用難の左官を獲得!鍵は誠実な情報開示

協力会社ゼロから「300人経済圏」へ――一人の経営者が築いた、人が集まり続ける“信頼の共同体”

.png?fm=webp&w=1024)

売上2億円増!「攻め」の協力会社探しで掴んだ事業成長

.png?fm=webp&w=1024)

転職成功のヒントは「優先順位づけ」と「事前の条件確認」

金融機関の新たな挑戦──採用支援で企業をサポート

【助太刀百名社2025】社員第一の経営哲学と「綺麗な会社」への追求

トイレを通じて、清潔さの価値を世界に伝える。トイレ社長が目指す未来

「スキルは後からでいい」協力会社を『育てる』という選択

営業ゼロで利益は前年比200% 人も利益も集まる会社の仕組み

竹中工務店・急成長ベンチャー企業でのキャリアを捨てたアトツギ!6ヶ月で15名の応募を獲得した採用改革!

人材確保・協力会社探し

導入の事例についての説明が入ります。導入の事例についての説明が入ります。導入の事例についての説明が入ります。導入の事例についての説明が入ります。

経営・お金の知識

導入の事例についての説明が入ります。導入の事例についての説明が入ります。導入の事例についての説明が入ります。

働き方・スキルアップ

導入の事例についての説明が入ります。導入の事例についての説明が入ります。導入の事例についての説明が入ります。

.png?fm=webp&w=1024)

転職成功のヒントは「優先順位づけ」と「事前の条件確認」

【『猛暑でも休めない?』2024年問題が現場にもたらしたジレンマとは】/日本建設業連合会 中原事務総長インタビュー:後編「建設リーダーズ — 建設業の未来を語る」

【40代で平均年収1000万円を目指す】日建連が掲げる『建設業の長期ビジョン2.0』とは。/日本建設業連合会 中原事務総長インタビュー:前編「建設リーダーズ — 建設業の未来を語る」

【ゴクッ…ゴクッ…】左官職人、真夏の作業後、待ちに待ったビールに喉が鳴る!

「建設リーダーズ — 建設業の未来を語る」 自由民主党 見坂茂範氏インタビュー 〜『元技官の建設行政のプロが政治の世界へ挑む理由・見坂茂範氏が語る業界の未来』〜

建設機械13種類の作業内容や必要免許などを詳しくご紹介

ニュース・レポート

テーマ説明文

【開催レポート】第1回 建設業働き方研究会

「建設リーダーズ — 建設業の未来を語る」 日本建設業連合会 中原事務総長インタビュー:前編 〜「選ばれる建設業」であるために。日建連が描く、若者とつくる10年後の未来 〜

「建設リーダーズ — 建設業の未来を語る」 日本建設業連合会 中原事務総長インタビュー:後編 〜現場で働く人を一番に考える。持続可能な産業に向けた、制度と環境のアップデート〜

【働き方の未来をつくる】人手不足解決へ、政策の最前線や教育、キャリアパス、外国人材や女性活躍の最前線をレポート(建設業働き方フォーラム2025)

2025年12月12日施行「標準労務費」の概要と建設業界への実務的影響

【京都大学 × 助太刀総研 共同研究】技能労働者の稼働状況に関する実態調査

ランキング

『ウチは“条件”がよくないから』と、諦めていませんか? 〜元教師が伝える、中小建設業が高校生の心を掴む「本当の戦い方」〜

金融機関の新たな挑戦──採用支援で企業をサポート

【ゴクッ…ゴクッ…】左官職人、真夏の作業後、待ちに待ったビールに喉が鳴る!

協力会社ゼロから「300人経済圏」へ――一人の経営者が築いた、人が集まり続ける“信頼の共同体”

.png?fm=webp&w=1024)

協力会社ゼロから70社に、助太刀で生み出した職人コミュニティが、売上1.2億円超の原動力

『人は足りている』に慢心しない――案件数2.6倍を実現した会社のポリシー

【助太刀百名社2025】社員第一の経営哲学と「綺麗な会社」への追求

「2回目の大阪開催!交流会のために遠征するお客様も!?」第6回助太刀お客様交流会開催レポート

成功企業から学ぶ、中途採用の超具体的アイディア【助太刀百名社2025スペシャル対談】奥井組一電機

【ゴクッ…ゴクッ…】左官職人、真夏の作業後、待ちに待ったビールに喉が鳴る!

.png?fm=webp&w=1024)

助太刀で協力会社70社増、案件は2.6倍に。「ぜひ仕事がしたい」と職人から電話が鳴るようになった理由

成功企業から学ぶ、中途採用の超具体的アイディア【助太刀百名社2025スペシャル対談】奥井組一電機

営業ゼロで利益は前年比200% 人も利益も集まる会社の仕組み

「スキルは後からでいい」協力会社を『育てる』という選択

.png?fm=webp&w=1024)

年間100万円の広告費で応募ゼロの状況を打開。助太刀社員の活用で7名を採用し、安定的な人材確保を実現

.png?fm=webp&w=1024)

〖助太刀百名社〗職人内製化で売上急成長!「採用に困らない会社」のつくり方

「建設リーダーズ — 建設業の未来を語る」 (一財)建設経済研究所 佐々木理事長インタビュー:前編 〜建設業の教育の未来、個社頼みではなくて業界全体で教育システムを〜

「建設リーダーズ — 建設業の未来を語る」 (一財)建設経済研究所 佐々木理事長インタビュー:後編 〜建設業の働き方にも多様性を〜

.png?fm=webp&w=1024)

.png?fm=webp&w=1024)